みなさん、こんにちは!メイプル会計事務・南伸一公認会計士税理士事務所のみなみです。これまで、「塾・スクール・習い事を個人事業で営んでいる方のための確定申告 第1回、第2回」をお読みいただき、ありがとうございます。

今回の3回目では、確定申告時に添付して提出することになる「所得税青色申告決算書」について説明します。なお「所得税青色申告決算書」は青色申告を選択した場合に必要となる書類ですが、白色申告の場合は「収支内訳書」という書類を作成して提出します。ですが今回は、青色申告の場合の「所得税青色申告決算書」について取り上げます。「収支内訳書」については、いつか機会があれば解説したいと思います。

所得税青色申告決算書とは?

所得税青色申告決算書とは、いわゆる決算書のことです。「所得税青色申告決算書」というと長ったらしいですが、「所得税の青色申告を行う際の決算書」という感じで捉えてもらえれば良いので、要するに決算書のことです。

決算書とは?

決算書とは、会社の財政状態や経営成績を明らかにするために作成する書面のことであり、いわゆる貸借対照表や損益計算書のことです。貸借対照表が会社の一時点における財政状態をあらわした表であり、損益計算書が会社の一定期間における経営成績をあらわした表です。

- 貸借対照表

会社の一時点における財政状態をあらわした表 - 損益計算書

会社の一定期間における経営成績をあらわした表

財政状態というと難しく聞こえますが、簡単に説明すると会社にどれくらいの財産があって、どれくらいの借金があるのか、ということです。経営成績のほうは、どれくらい儲かったのか、あるいは、損をしたのか、ということです。

会社の経営成績は損益計算書を作成することによって明らかになりますが、そこで算定された利益にもとづいて、所得税の計算をしていくことになるので、税金の計算上、損益計算書はとても重要な役割を果たす書面ということになります。

なお貸借対照表も損益計算書も、簿記3級の勉強をする際に最初に学ぶ内容です。

所得税青色申告決算書における損益計算書のフォームは?

損益計算書は個人事業だけでなく、会社でも作成します。個人事業と変わらない程度のとても小さな会社から、日本を代表する大企業まで、事業を営むものであれば必ず作成しなければならないものです。

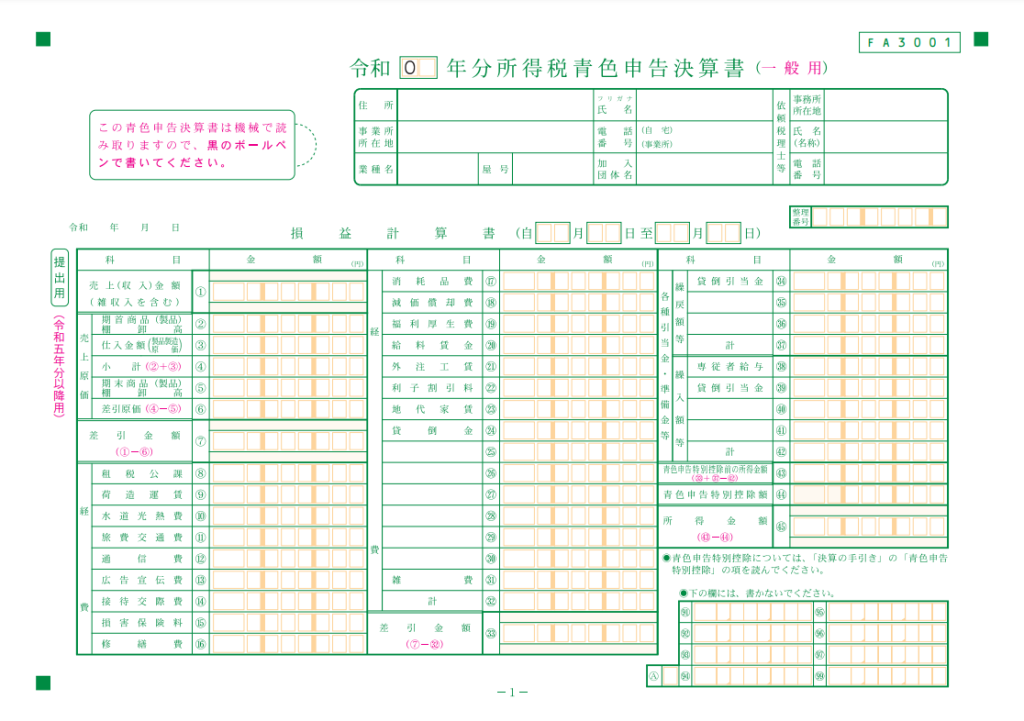

事業の規模や関連する法律によって損益計算書のフォームは若干異なりますが、所得税青色申告決算書における損益計算書は、以下のようなフォームになっています。なお、所得税青色申告決算書において損益計算書は1ページ目に記載されます。

一般的な損益計算書においては、売上(収益)から費用を引いて利益を計算します。所得税青色申告決算書の損益計算書においても、左上に収益である「①売上金額」を記載し、その後、「②~⑥売上原価」、「⑧~㉜経費」といった費用を差し引いて、「㉝差引金額」を計算しています。「㉝差引金額」は売上(収益)から費用を差し引いて計算されているので、これこそが利益ということになります。

その後、右側の「㊹青色申告特別控除額」のところに、このシリーズの第2回で説明させて頂いた青色申告特別控除額(65万円or55万円or10万円)を記載して、「㊺所得金額」を計算します。この所得金額を確定申告書に転記して、確定申告書において税金の計算をしていくことになるわけです。

- STEP1「①売上金額」を記載する

- STEP2「②~⑥売上原価」を記載する

- STEP3「⑧~㉜経費」を記載する

- STEP4STEP1~3より「㉝差引金額」を計算、記載する

この金額が利益となります。

- STEP5「㊹青色申告特別控除額」に青色申告特別控除額(65万円or55万円or10万円)を記載する

- STEP6「㊺所得金額」を計算、記載する

この金額を確定申告書に転記します。

所得税青色申告決算書の2ページ目は?

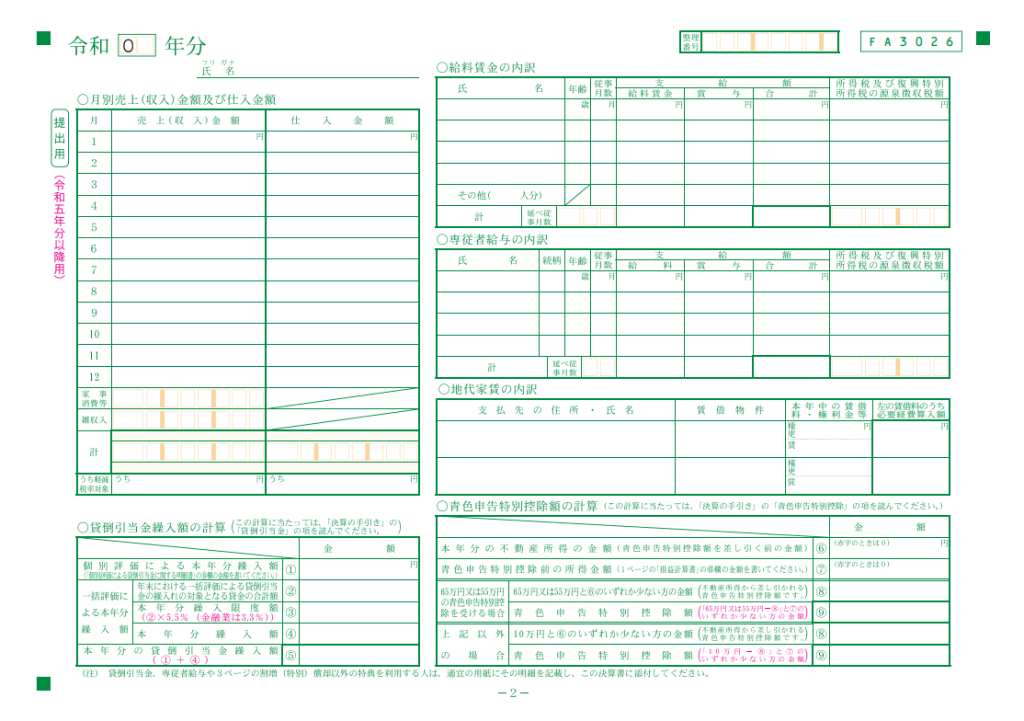

所得税青色申告決算書は全部で4ページあります。1ページ目は前述の通り、損益計算書を記載します。続いて2ページ目に記載する内容は、1ページ目に記載した損益計算書の内訳、明細といったものを記入します。

主な内容を説明すると、まず左上には損益計算書に記載した売上金額と仕入金額の月ごとの内訳を書きます。右上には従業員ごとの賃金給料の金額を記入します。その下の欄には、第2回目で説明した青色事業専従者給与の金額を記入します。さらにその下に地代家賃の内訳を支払先ごとに記入します。

塾・スクール・習い事なので、売上金額のところには生徒さんから頂いた受講料や月謝を月ごとに記載します。仕入金額のところは、テキストや問題集を仕入れて生徒さんに販売している場合は、ここに月ごとに記載します。教材を全く用いない(例えば学校の教材をそのまま用いて指導している塾とかピアノ教室やギタ―教室で生徒さんが持参した楽譜を用いてレッスンしているなど)場合はゼロとなります。

賃金給料の内訳には、講師や事務スタッフに支払った給料を個人別に記載します。専従者給与の内訳は、配偶者等の家族に給与を支払っていれば記載することになります。なお、青色事業専従者給与については、このシリーズの2回目で解説しています。

地代家賃の内訳は、教室を賃借しているようであれば、教室ごとに記入します。

所得税青色申告決算書の3ページ目は?

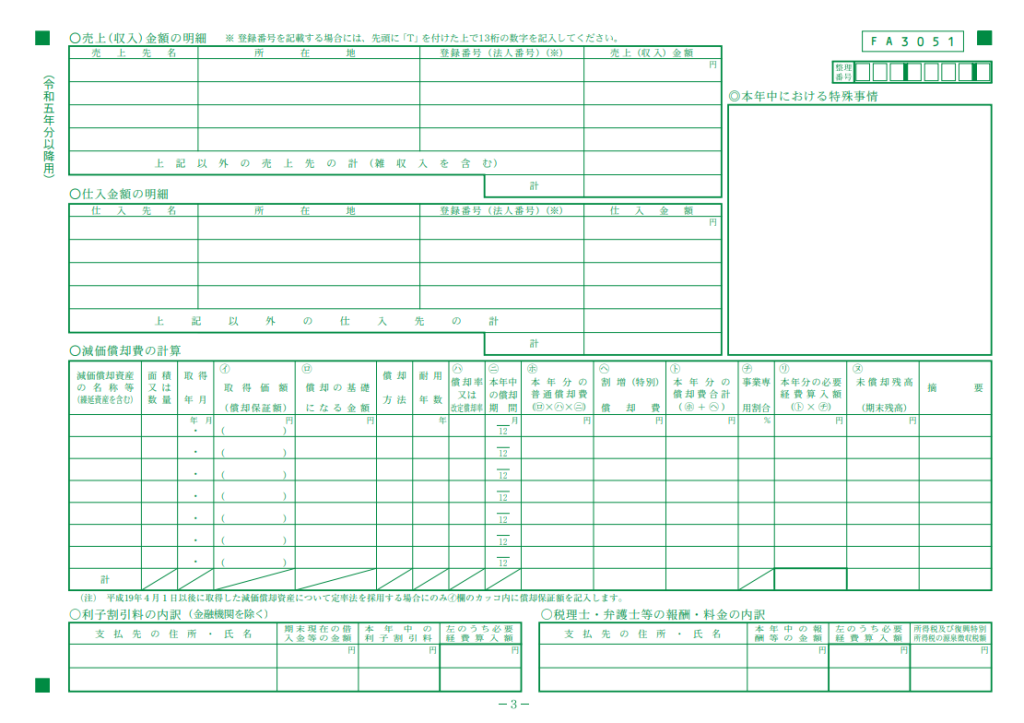

所得税青色申告決算書の3ページ目も2ページ目に引き続き、損益計算書の内訳を記載します。具体的には、

- 売上金額の明細

- 仕入金額の明細

- 減価償却費の内訳

- 利子割引料の内訳

- 地代家賃の内訳

- 税理士・弁護士等の報酬・料金の内訳

を記入します。この辺りになると簿記会計あるいは経理の専門用語も多々出てくるので、簿記会計の知識が必要となります。

なお3ページ目の右上に「本年中における特殊事情」を記入する欄があります。ここには納税者から税務署に伝えておきたいことを文章で記載するところと思ってもらえれば良いです。

例えば、売上高が前期と比べて大幅に増加したとします。そうすると、税務署では「なぜ売上高が大幅に増えたのだろうか?」と疑問に思うはずです。そんなときに、あらかじめ納税者のほうから「〇〇といった事情があって売上高が大幅に増えました」といったことを伝えておくと、税務署のほうも「なるほど!」と納得してくれるわけです。

塾・スクール・習い事であれば

- 新しい教室を作ったので、売上が増加しました。

- 新しい講座を始めたので、売上が増加しました。

- コロナウイルスのまん延により、生徒さんが減少したため売上が減少しました。

というようなことを記入すれば良いです。

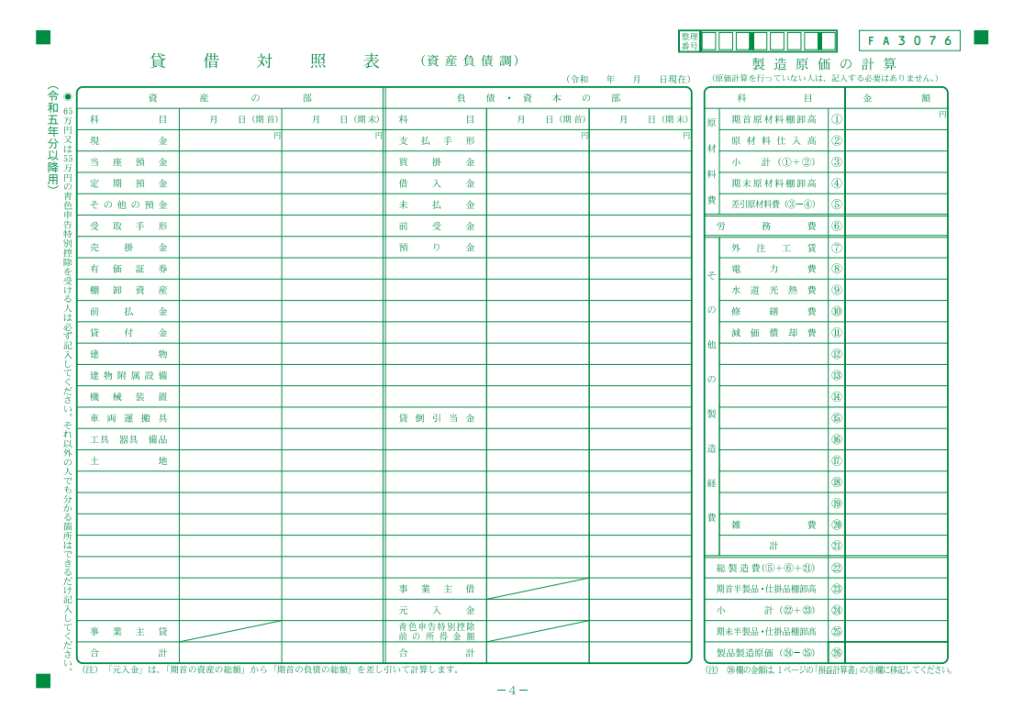

最終ページに貸借対照表の登場!

所得税青色申告決算書の最終ページ(4頁目)は貸借対照表を記載します。

貸借対照表は、期末時点だけではなく期首時点の金額も記入します。4ページ目の右側には製造原価の計算を記入する欄がありますが、塾・スクール・習い事には製造原価はありませんので、記入する必要はありません。

さいごに

塾・スクール・習い事を営んでいる方のための確定申告 第3回はここまでです。今回は所得税青色申告決算書について解説させて頂きました。

決算書を作成するためには簿記の知識が必要ですが、最近では簿記の知識があまりなくても決算書が作成できる会計ソフトがいろいろと出ています。しかし、数字が合わないとか仕組みがわからないといった問い合わせが会計事務所にたくさん寄せられるのも事実です。

ですから、事業規模が大きくなく、複雑でもなければ、簿記3級程度でも十分だと思うので、急がば回れで簿記の勉強も検討して頂けると良いかと思います。簿記の勉強をしている暇もないくらい忙しいということであれば、会計事務所に記帳代行からお願いするのも1つの手段だと思います。それではまた次回、よろしくお願いします。