みなさん、こんにちは!メイプル会計事務所・南伸一公認会計士税理士事務所のみなみです。「塾・スクール・習い事を個人事業で営んでいる方のための確定申告」のシリーズ第8回です。

前回から消費税の確定申告について解説していますが、今回も引き続き消費税の確定申告について説明します。今回は消費税の計算方法や確定申告期間、納付方法などについて説明します。

消費税額の計算方法は2つある!

消費税額の計算方法には、本則課税(一般課税とも言います)と簡易課税があります。本則課税のほうが原則的な方法であり、簡易課税は中小事業者の納税事務負担に配慮する観点から設けられた簡便的な計算方法です。

前回、第7回で消費税の課税事業者についてお話しました。基本的に基準期間(2年前)の課税売上高が1,000万円を超えた場合に課税事業者となり、消費税の申告・納付が必要になります。このとき何の届出もしなければ、本則課税が適用されます。簡易課税で申告・納付しようとする場合には、一定の日までに「消費税簡易課税制度選択届出書(以下、「届出書」といいます)」を納税地の所轄税務署長宛てに提出しなければなりません。

注意すべき点は、開業した年を除き、簡易課税を選択したい年度に入ってから「届出書」を提出しても間に合わない、ということです。つまり事前届出が必要になりますので、消費税の計算方法の選択は計画性をもって考えなければなりません。

なお、「届出書」を一定の日までに提出していても、2年前の課税売上高が5,000万円を超えている年は、簡易課税により申告・納付することはできません。「届出書」を期限内に提出し、かつ、2年前の課税売上高が5,000万円以下であること、が簡易課税により申告・納付するための要件ということです。

塾・スクール・習い事を営んでいる個人事業主の方の場合、私の感覚で言わせて頂くと、教室の数が1~3か所くらいで事業展開されている場合は、基準期間の課税売上高が5,000万円を超えるというケースはそれほど多くはなく、簡易課税を適用できます。

それに対して、受講生さん、生徒さんの数の増加につれて教室の数も2桁近くに増える、あるいは教室での講義のほかに通信講座・web講座等を導入するなど、手広く事業を展開しているようであれば基準期間の課税売上高が5,000万円を超えてくることも考えられます。そのような場合には、簡易課税制度を選択していても、本則課税で計算を行わなければなりません。

本則課税の計算方法は?

本則課税は原則的な計算方法なので、消費税本来の計算方法で消費税額を計算します。つまり、売上げに係る消費税額から仕入れに係る消費税額を控除して納付する消費税額を計算します。

売上げに係る消費税額 – 仕入れに係る消費税額

= 納付する消費税額

塾・スクール・習い事であれば、生徒さんから頂いた月謝や受講料にかかる消費税(例えば120万円とします)から、教室の家賃や教材費、広告宣伝費、水道光熱費、通信費など教室運営上発生する費用の支払いにかかる消費税(例えば80万円とします)を控除して納付する消費税額(この場合、120万円-80万円=40万円となります)を計算します。

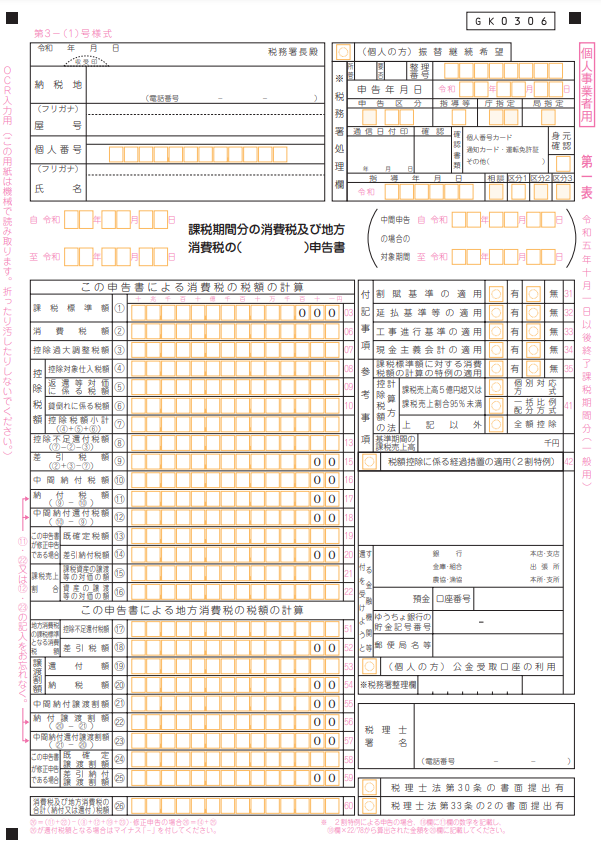

本則課税用の消費税確定申告書は、以下のようなフォームになっています。右端の縦書きの下に(一般用)と書かれています。

簡易課税の計算方法は?

簡易課税は簡便性を重視した計算方法なので、売上げに係る消費税額に「みなし仕入率」と呼ばれる割合を乗じて仕入れに係る消費税額を計算します。その結果、売上げに係る消費税額から仕入れに係る消費税額を控除して納付する消費税額を計算します。なお原則計算と異なり、実際に支払った消費税額は計算に用いません。

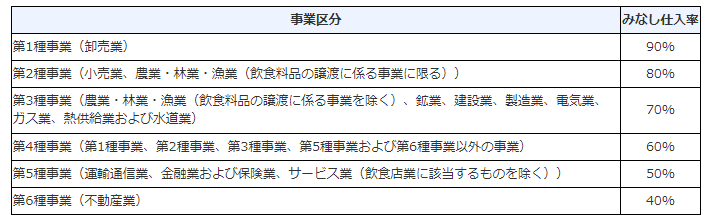

「みなし仕入率」の割合は、事業の種類によって6種類に分けられています。紹介すると、

となっています。

塾・スクール・習い事はサービス業に分類されますので、第5種事業となり、みなし仕入率は50%です。売上げに係る消費税額が120万円だとすると、それに「みなし仕入率」50%を乗じると仕入れに係る消費税額が60万円と計算できます。その結果、売上げに係る消費税額120万円から仕入れに係る消費税額60万円を控除して納付する消費税額を60万円と計算します。

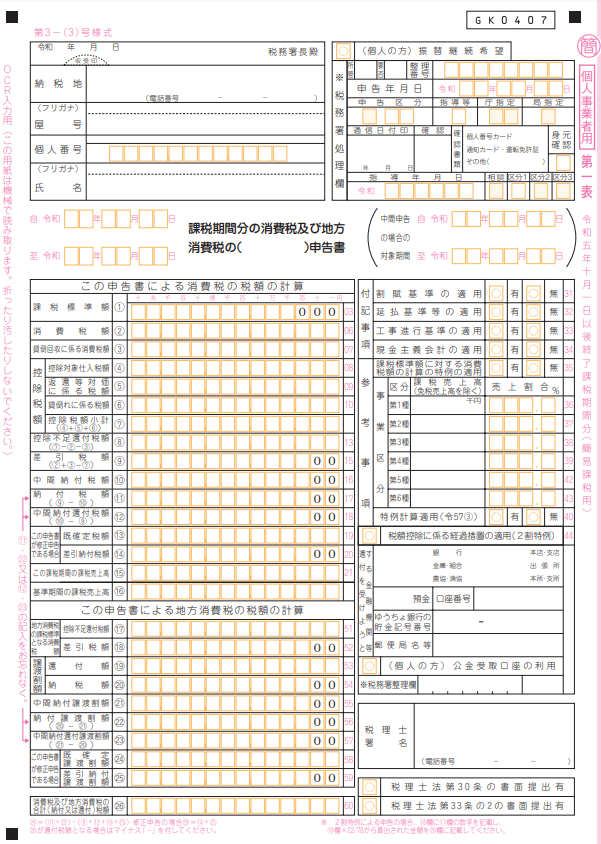

簡易課税用の消費税確定申告書は、以下のようなフォームになっています。右端の縦書きの下に(簡易課税用)と書かれています。

簡易課税制度の注意点

簡易課税制度はその名の通り、本則課税に比べると、納付する消費税額の算定が容易です。

課税売上高と、課税売上高ごとの事業区分(みなし仕入率)がわかれば、支払った消費税の実額を把握しなくても、納付税額を求めることができるためです。しかし、簡易課税制度には欠点があります。それは、実際に支払った消費税がどれだけ多くても絶対に還付を受けることができない、ということです。(上記でご紹介した通り、みなし仕入率は一番高くて90%です。よって少なくとも、売上げに係る消費税額の10%相当額は、必ず納付することになります。)

したがって、大きな設備投資などが見込まれるときには、簡易課税をやめるための届出をしなければなりません。こちらも事前届出が必要です。なお、届出関係については次回の第9回で詳しくご説明しますので、是非そちらもご覧ください。

必要以上に多くの消費税納税を余儀なくされる、という事態を避けるためには、前もって先々の売上高や仕入高、経費の予測、設備投資の計画などを踏まえ、本則課税と簡易課税のどちらが有利かを考える必要がある、ということを頭の片隅に置いていただければと思います。

インボイス制度開始に伴う特例計算とは?

インボイス制度が開始された際に、これまで免税事業者だった方がインボイス発行事業者として登録し、課税事業者となった方も多いかと思います。そのような方の負担を軽減するために、「2割特例」という計算方法が設けられました。

2割特例は、仕入れに係る消費税額を売上げに係る消費税額の8割にすることができるというものです。例えば、売上げに係る消費税額が120万円だとすると、その8割である96万円が仕入れに係る消費税額となります。その結果、納付する消費税額は120万円から96万円を控除した24万円になるというものです。

このように、売上げに係る消費税額の2割の金額が納付税額になるので2割特例と言われています。2割特例は、前述の簡易課税制度とは異なり事前の届出は必要なく、消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。

2割特例はあくまでも令和5年末までに、これまで免税事業者だった方がインボイス発行事業者に登録し、課税事業者となった場合に適用できる制度です。ですから、インボイス制度施行前の令和5年9月30日以前から課税事業者であった方は、2割特例は適用できません。

2割特例は適用できる期間が定められています。制度開始の令和5年10月1日から令和8年9月30日までの日の属する各課税期間となっているので、最大で4年分の確定申告で適用が可能となっています。具体的には、下記年度分について2割特例の適用ができます。

- 令和5年分(10月~12月)

- 令和6年分

- 令和7年分

- 令和8年分

消費税の確定申告期間

個人事業主の消費税の確定申告期間は翌年の3月末までとなっています。所得税の確定申告期限は3月15日までなので、所得税に比べて少しだけ期限が長いです。

消費税の納付

個人事業主の消費税の納付期限も確定申告期限と同じ翌年の3月末までです。

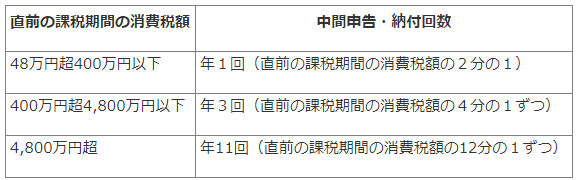

基本的には1年分の消費税額を3月末までに納付すれば良いのですが、直前の課税期間の消費税額が48万円を超える場合は、直前の課税期間の消費税額に応じて、1回、3回、11回の中間納付が必要となります。具体的には以下の通りです。

さいごに

「塾・スクール・習い事を営んでいる方のための確定申告 第8回」はここまでです。所得税の確定申告までなら、特に難しい所得や変わった所得などが無ければなんとか自分でできる!という方も多いと思いますが、消費税の確定申告は、ハードルがかなり高いです。

確定申告書の正確さや作成にかかる手間暇を考えれば、消費税の課税事業者になるかどうかが会計事務所への依頼を検討するポイントの1つだと思います。いずれにせよ消費税の確定申告も必要な方は、所得税の確定申告が終わってもホッとするのではなく、消費税の確定申告まで終わってから安堵して下さいね。今回もお読みいただき、ありがとうございました。