みなさん、こんにちは!メイプル会計事務・南伸一公認会計士税理士事務所のみなみです。「塾・スクール・習い事を個人事業で営んでいる方のための確定申告」のシリーズも今回で4回目となりました。今回の4回目では、「所得税確定申告書第1表」について説明します。その中で所得や所得控除の種類についても解説します。

所得の種類にはどのようなものがある?

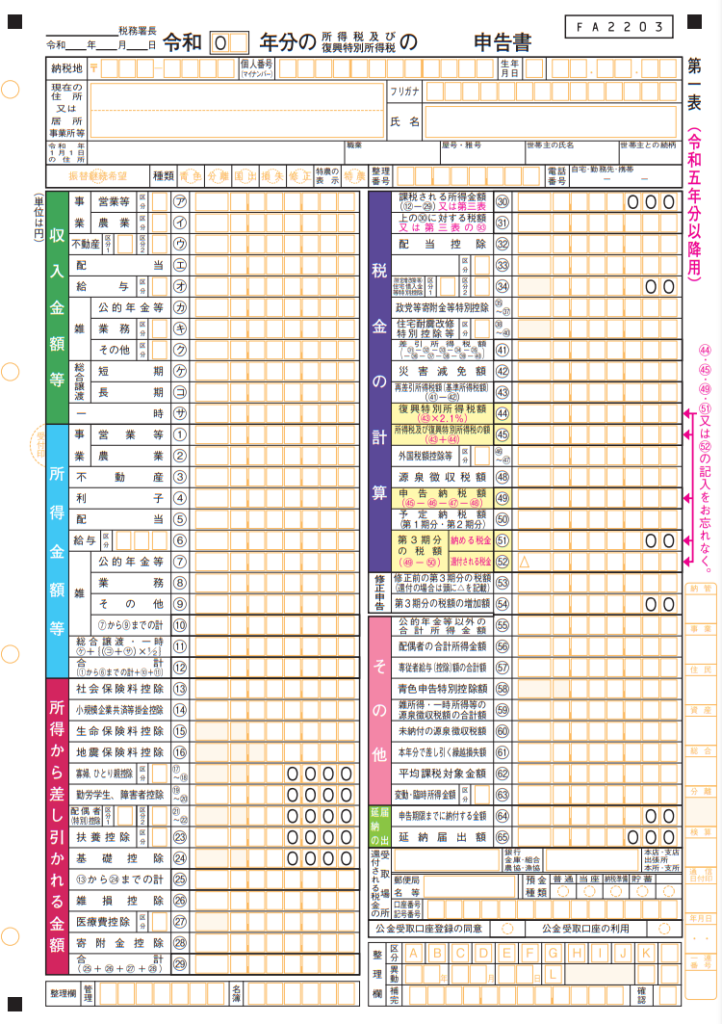

所得税確定申告書第1表の実物は、以下の通りです。

塾・スクール・習い事を営んでいる方の場合、まず左上の「収入金額等」に第2回で説明した所得税青色申告決算書の「売上金額」を記入します。

塾・スクール・習い事を個人事業主として営んでいる場合は事業所得に該当するので、「収入金額等」の中でも「事業-営業等」というところに記載します。

なお、「収入金額等」には事業の他にも不動産、配当、雑、総合譲渡、一時という記載欄も設けられていますが、所得税法上、所得は10種類あるので、事業所得以外の所得がある場合は、それぞれの種類に応じて記載することになります。ちなみに10種類の所得を紹介すると、事業所得、不動産所得、利子所得、配当所得、給与所得、雑所得、譲渡所得、一時所得、山林所得、退職所得となります。

| 事業所得 | 雑所得 |

| 不動産所得 | 譲渡所得 |

| 利子所得 | 一時所得 |

| 配当所得 | 山林所得 |

| 給与所得 | 退職所得 |

前述したように、塾・スクール・習い事を個人事業主として営んでいる場合は、そこから得られる収入は事業所得となります。塾・スクール・習い事を個人事業主として営んでいる方が、事業所得以外に所得があるとすると、以下のような例が考えられます

不動産所得

スクール・習い事を営みながら、自身が所有している土地やアパートを貸しているのであれば、賃貸収入が得られるので不動産所得に記載します。

配当所得

塾・スクール・習い事を営みながら、株式投資を行うこともあると思います。そのような場合、株式を発行している会社から配当金をもらえることがあるので、配当を受け取ったら配当所得となります。

給与所得

普段は会社勤めをしていて副業で塾・スクール・習い事を営んでいるとか、塾・スクール・習い事の事業だけでは収入が厳しいという場合は、空いている時間に他社で雇用契約を結んで勤務したり、パートやアルバイトをすることもあると思います。その場合、給与所得が発生します。

雑所得

塾・スクール・習い事を営みながら、著書の出版や講演会などを依頼されることもあると思います。そのような収入は雑所得として記載します(著書の出版や講演会の出演料でも本業に係るものであれば事業所得に含めることもあります)。あるいは公的年金を受け取っている場合なども雑所得となります。

一時所得

生命保険の一時金を受け取ったり、懸賞や福引きに当選して賞金を受け取ることがあるかもしれません。そのような収入は一時所得となります。

退職所得

脱サラをして塾・スクール・習い事の事業を始めたとすると、会社を辞めた際に退職金を受け取ることがあると思います。退職金については退職所得に分類されます。

このように、塾・スクール・習い事の事業を営んでいる場合であっても、それ以外の所得が発生する可能性があるので、そのような場合は所得の種類に応じて記載します。所得の種類によっては、所得税確定申告書第1表ではなく異なる確定申告書に記載することもあります。

所得金額の計算方法は?

次に左中間の「所得金額等」に所得金額を記入します。

事業所得であれば、所得税青色申告決算書の「所得金額」を記入します。不動産所得や雑所得の一部も、事業所得の損益計算書と同じような仕組みの収支内訳書という計算書を作成して所得金額を計算します。

それ以外の所得については、収入金額から所得金額を計算するための計算方法が定められているので、それに則して計算します。

所得控除の種類は?

所得金額等が計算できたら、今度はその下の「所得から差し引かれる金額」を記入します。ここはいわゆる「所得控除」と言われるものです。

所得控除は税率を乗じて税金を計算する基になる「課税される所得金額」を計算する際に、所得金額から控除されるものです。社会政策的に税額を減少させるために所得控除が設けられています。

所得控除は令和6年2月現在で15種類あります(ずっと前から15種類ではなく、時代に応じて増えたり減ったり内容が変わったりします)。列挙すると、

となります。ここでは比較的良く登場するものについて説明します。

社会保険料控除

納付された健康保険料や年金保険料等が控除されます。

生命保険料控除

支払った生命保険料、介護医療保険料、個人年金保険料が控除されます。ただし控除額は一定のルールに従って計算され、上限は12万円となっています。

地震保険料控除

支払った地震保険料が控除されます。ただし上限は5万円となっています。

配偶者控除、配偶者特別控除

納税者本人と配偶者の所得の状況により所得控除が受けられる場合があります。

扶養控除

お子様や親御さんを扶養している場合に所得控除を受けられることがあります。ただし年齢など様々な条件があります。

医療費控除

一定金額以上の医療費を支払っている場合に、所得控除を受けられることがあります。

寄附金控除

対象となる寄附先に寄附を行うことによって所得控除を受けられることがあります。ふるさと納税も寄附金控除の1つです。

基礎控除

基本的に誰しも受けられる所得控除ですが、合計所得金額が2,500万円を超える場合は対象外となります。

いよいよ税金計算の最終段階

所得税確定申告書第1表の右上で、所得金額を合計した金額から所得控除の合計を差し引いて、税金計算の基となる「課税される所得金額」を計算します。「課税される所得金額」に当該金額に対応した税率を乗じることによって税額が計算されます。この辺りについては第1回目で説明していますので、そちらをご参照ください。

まだ終わりじゃない~ひくもの~

税率を乗じて税額が計算されましたが、まだこれに引いたり足したりするものがあります。まず引くほうですが、税額控除というものがあります。

先ほどの所得控除は税額ではなく所得を減らすというものでしたが、税額控除は税額をダイレクトに減らすので効果が大きいです。

税額控除にもいくつか種類がありますが、もっとも有名なものは「住宅借入金特別控除」です。これは、住宅ローンの年末残高に応じて税額を減額するものです。ただし、適用するためには様々な要件があります。

まだ終わりじゃない~たすもの~

税額控除を差し引いた後の金額(これを再差引所得税額あるいは基準所得税額といいます)に2.1%を乗じて「復興特別所得税額」を計算します。

「復興特別所得税額」は、所得税額に加算される税です。東日本大震災の復興財源を確保する目的で設けられたものです。最後にこれを加算して、「所得税及び復興特別所得税の額」が計算されます。

さいごに

塾・スクール・習い事を営んでいる方のための確定申告 第4回はここまでとなります。今回は所得税確定申告書第1表について解説しました。できるだけわかりやすく具体的に書いているつもりですが、専門用語も多くなってわかりづらくもあると思います。

塾・スクール・習い事の事業を営んでいる個人事業主のみなさまが、これを全て覚えなければいけないというわけではないので、必要に応じてご参照頂ければ良いと思います。さぁだいぶ回も重ねてきましたが、もう少し説明しておきたいこともあるので、引き続き、お付き合いのほど、よろしくお願いします。