みなさん、こんにちは!メイプル会計事務・南伸一公認会計士税理士事務所のみなみです。「塾・スクール・習い事を個人事業で営んでいる方のための確定申告」のシリーズ第6回です。

今回は、確定申告に関して、これまでに触れていない諸々の論点を解説したいと思います。具体的には、

- 確定申告を行うためにはどのような準備が必要なのか?

- 確定申告を行わなかったらどのようなペナルティがあるのか?

- 確定申告書の提出方法は?

などについてお話しさせて頂きます。

確定申告を行うために税務署に提出する書類とは?

確定申告を行う前に、というよりも、それよりももっと前に遡って、個人事業を開始する時には、税務署に開業届と言われる書類を提出する必要があります。

事業を開始したら開業届を提出し、そしてその年の12月31日までの期間について翌年の確定申告期間に確定申告を行うという流れになるわけです。

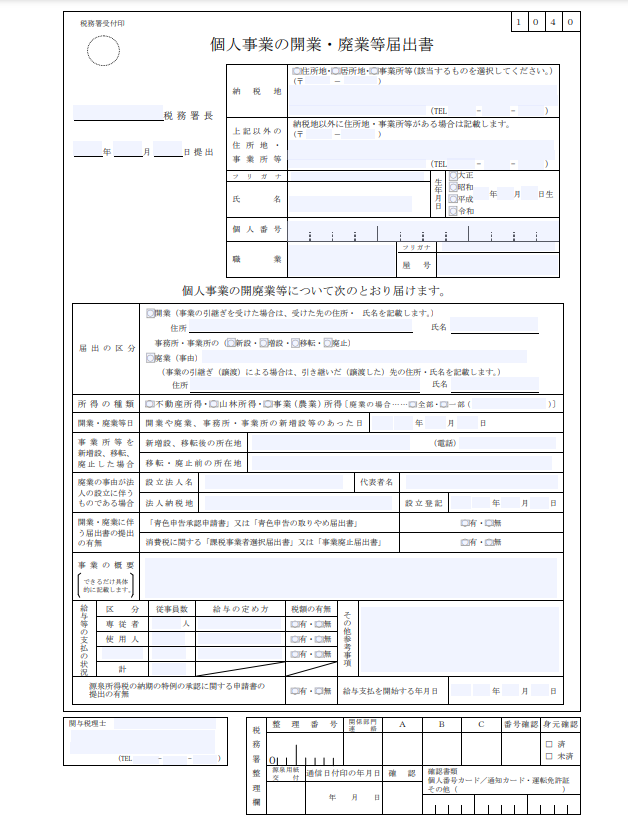

開業届の正式名称は「個人事業の開業・廃業等届出書」です。正式名称が示すように開業したときだけでなく、廃業する際にも同じ書類に必要事項を記載して税務署に提出します。また、開業、廃業だけでなく、事業用の事務所・事業所を新設、増設、移転した際にも、この書類に必要事項を記入して税務署に提出します。

「個人事業の開業・廃業等届出書」のフォームは以下の通りです。

開業届の提出にあたり注意しなければならない点は、提出期間が定まっていることです。事業の開始等の事実があった日から1か月以内に提出することとされているので、提出期限内に提出するようにしましょう。

開業届と合わせて提出しておきたい書類とは?

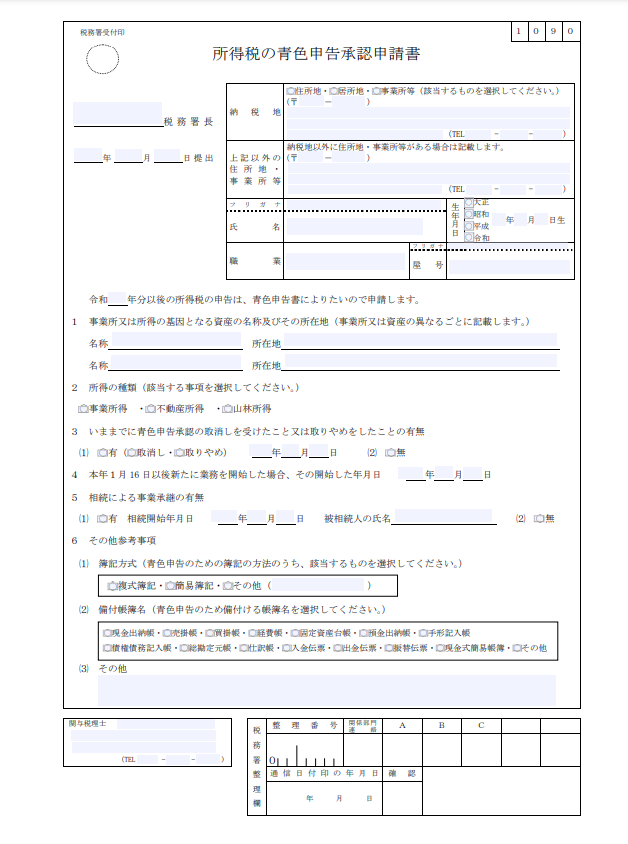

開業届と合わせて提出しておきたい書類として「青色申告承認申請書」があります。

確定申告には白色申告と青色申告がありますが、青色申告のほうが、特典が大きいのでおススメという話をこのシリーズの第2回でさせて頂きました。

ただし青色申告を行うためには「青色申告承認申請書」の提出が必要でした。ですから、開業届とともに「青色申告承認申請書」も提出しておくと良いです。「青色申告承認申請書」のフォームは以下の通りです。

なお、「青色申告承認申請書」の提出期限については、シリーズ第2回で解説済なので、そちらをご参照下さい。

確定申告を行わなかったらどのようなペナルティがあるの?

事業開始1~2年は、まだ事業が軌道に乗らず利益が出ないことも多いです。そのときに、「どうせ利益も出ていないのだから確定申告をしなくてもいいや!」とほったらかしにしてしまう方がいらっしゃいます。

会計事務所を営んでいると、年に数回は、「確定申告をしていなかったのですが、税務署からお尋ねが来てしまいました。どうしたらいいでしょうか?」というご相談があります。

確定申告をしなかったら税務署からお尋ねが来てしまった…

どうしよう…

確定申告をほったらかしにしていると、このように税務署から「お尋ね」という問い合わせがあります。「お尋ね」をも無視したら、税務調査官がやってくるかもしれません。そして最悪の場合、1年以下の懲役または50万円以下の罰金に処せられる可能性があるとされています。

ですから、まずはしっかりと期限を守って確定申告を行う事が大事です。もし、確定申告を忘れていた等で税務署から「お尋ね」が来た場合は、誠実に回答し、速やかに行っていない年度の確定申告を行う事が必要となります。

確定申告を期限通りに行わなかった場合、以下のようなペナルティが課されます。

無申告加算税

令和6年1月1日以後に法定申告期限が到来するもの(令和5年分以降)は、納付すべき税額に対して、

の割合を乗じて計算した金額が無申告加算税となります。

ただし一定の要件を満たす場合には、期限後申告であっても無申告加算税が課されないとされています。

延滞税

税金が定められた期限までに納付されない場合には、原則として法定納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が課されます。

延滞税の計算方法はやや複雑なので、国税庁のホームページでご確認下さい。

税務署から課せられるペナルティは上記の通りですが、それ以外にも実質的なペナルティと言えるものもあります。それは、銀行や国民生活金融公庫からの融資が受けにくくなってしまうということです。

銀行や国民生活金融公庫から借入を行う際には、確定申告と納付が期限内に行われている書類のチェックが行われます。そこで、期限内に行われていないとなると融資の話がなくなってしまったり、審査が厳しくなったりするのです。

税務署からのペナルティは、納付する金額が増加するだけなので、期限内に申告しなかった自分がいけなかったのだから仕方がないか!と諦めがつくかもしれませんが、経営が苦しいときや新しい講座を作りたい、新しい教室を出したいというときに融資が受けられないとなると資金繰り上の大きなダメージとなります。こちらのほうが、経営する上では一層厳しいペナルティと言えます。

確定申告をしないことで、必要なときに融資を受けられない場合もあるのか…

ですから結論として言えることは、やはり確定申告は期限内にちゃんと行いましょうね!ということです。

確定申告書は紙で出すの?ネットで出せるの?

以前の確定申告は紙の確定申告書を税務署の窓口に行って提出するか、郵送で提出するか、でした。ですが、2004年からネット上で確定申告書を提出できるe-Taxの制度が始まりました。

当初はなかなか普及しませんでしたが、操作性や簡便性などから多くの納税者が利用するようになってきました。なおネット上で確定申告を行うことを電子申告といい、その代表例がe-Taxということになります。

私も以前は紙で提出していましたが、e-Taxの利便性に慣れてしまったら、もう紙には戻ることができません。確かにe-Tax利用初年度や数年前までは、使いづらさもありましたが、e-Taxは年々使い勝手が良くなっている印象があります。ですから、確定申告するならe-Taxがオススメです。

さいごに

「塾・スクール・習い事を営んでいる方のための確定申告 第6回」はこれで終了です。

今回までで一通り、所得税の確定申告について説明しましたので、次回からは消費税の概略・確定申告について、重要な部分を中心に説明していこうと思います。

令和5年10月1日よりインボイス制度も始まり、売上高に関係なく課税事業者となるケースが増えています。ですから、消費税のことについても多少の知識は持っておくことをお勧めします。では、また次回、よろしくお願いします。